四个月涨1.8倍槟杰科达(01665)大股东秀“财技”

时间:2019-11-09 19:09:39 热度:37.1℃ 作者:网络

抓住一支短时间内暴涨的股,是绝大多数投资者梦寐以求的。但事实上,在对行业和公司不熟悉的情况下,发生这类事情的概率低得像买彩票中奖。特别是那些平常不起眼却突然爆发的股票,往往股价已经涨飞,这才进入了大众视野。比如说2018年初上市的马来西亚企业槟杰科达(01665)。

智通财经APP发现,该股自7月2日开始成交量明显放大,但市场并未意识到这是一波主升浪的开始。在之后的四个月内,槟杰科达股价自0.85港元每股,一路涨至11月7日的2.43港元每股,涨幅高达186%。

图:来源于智通财经

恰逢公司在11月7日晚间发布了2019年的第三季度业绩,收入为3.62亿令吉,同比增长18.5%,经调整净利润为9540万令吉,同比增长30%。这样的业绩,并不算超预期,净利润增速甚至较2019年上半年下滑5.5%。

问题来了,为什么槟杰科达短短四个月内股价涨超1.8倍?

提供自动化测试设备及技术解决方案

事实上,槟杰科达是由一家在马来西亚证券交易所上市的公司Pentamaster Corporation Berhad(简称“PCB”)分拆而来。槟杰科达2018年完成上市时,PCB持有其63.1%的股份。

PCB主要提供项目管理服务和智能家居解决方案,而槟杰科达则是为电讯、汽车、电子消费品及工业、以及半导体行业的跨国制造商提供自动化技术及解决方案。2019年上半年时,槟杰科达的产品在该四大市场中的收入占比分别为66.2%、13.4%、11.7%、及8.4%。

槟杰科达的客户遍布亚太地区、北美洲及欧洲。若以货运目的地分类,2019年上半年时,该公司的客户主要分布于新加坡、中国内地、台湾地区和菲律宾。其中新加坡占比最大,为55.2%,而中国内地、台湾地区和菲律宾分别占比13.9%、11.1%、及10%。四大国家或地区的占比高达90%。

从行业角度而言,槟杰科达主要提供的是半导体后工序ATE(自动检测设备)和FAS(工业自动化)服务。ATE能验证组装设备的功能是否正常,并在故障部分,因此成为半导体制造流程中的重要零件。

智通财经APP发现,若以2016年总收入计,槟杰科达在主要半导体后工序设备制造商的排名为第五位,而第一名则是港股市场中的ASM PACIFIC(00522),因此二者在业务的景气周期上有一定的相似度。

存货同比下滑43%

回到槟杰科达2019年的第三季度业绩。该公司在报告期内的收入同比增长18.5%至3.62亿令吉。分业务来看,得益于智能手机的传感器检测设备和解决方案需求的持续增强以及3D传感技术测试设备的出货,槟杰科达的电讯业务收入同比增长10%至2.52亿令吉。

而消费者及工业产品的收入增速最快,同比增长2.7倍,汽车业务的收入也同比增长40%至3099万令吉。

智通财经APP发现,消费者及工业产品、汽车领域收入增长的主要原因是在自动化技术“工业4.0”的普及下,公司的i-ARMS(智能自动化机器人制造系统)解决方案和AMS(自动化制造解决方案)模式在行业中得到了更广泛的应用。且该公司提供的用于汽车动力设备和电源管理的测试设备逐渐涉足汽车领域。

由于消费者及工业产品、汽车业务规模的快速扩大,以及部分产品的高利润,槟杰科达在报告期内的毛利率明显提升,从2018年同期的32.9%增至37.1%,规模效应显现。

不过,由于行政开支以及分销成本的加大,槟杰科达在第三季度时的经调整净利润增速与上半年相比有所放缓,环比下滑5.5个百分点。其中,行政开支同比增长近1倍至1454.9万令吉,这主要是因为业务规模的扩大,员工激励和薪酬的增加,以及计提了250万令吉的坏账拨备。而分销成本则同比增长近130%至193万令吉,这主要是因为业务扩大搭建销售渠道的开支增加。

在公告三季度业绩的同时,槟杰科达对在手订单也做了披露。截至2019年9月30日时,公司在手订单的金额为2.31亿令吉,占第三季度收入的63.8%。该部分订单将在2019年第四季度以及2020年上半年确定。

但是,截至2019年三季度末时,该公司的存货为7871.6万令吉,同比下滑幅度高达43%。存货的大幅下滑,是否会使得第四季度的收入增速放缓?

大股东犀利增减持成股价爆发导火索

从业绩上看,槟杰科达在第三季度仍维持稳定扩张,收入增速与上半年持平,经调整净利润增速较上半年有所下滑则是因为规模扩张导致的费用增加。

但这份业绩并未展现出能支撑股价在四个月内暴涨186%的亮点。那么股价暴涨是由何原因导致?

智通财经APP发现,在槟杰科达的股价开始上涨之前,该公司的估值水平较低。据wind数据显示,该公司当时的PE(TTM)为6.55倍,PB为2倍。而同行ASM PACIFIC近十年来的历史最低估值为9.01倍PE,2.18倍PB。当时的槟杰科达确实被市场低估。

但低估从来都不是股价在短期内暴涨的主要原因,事实表明,很多低估股票在经过两三年或是更长时间才能价值回归。而让槟杰科达股价暴涨的原因也并不仅仅因为低估,大股东的犀利财技才是股价暴涨的导火索。

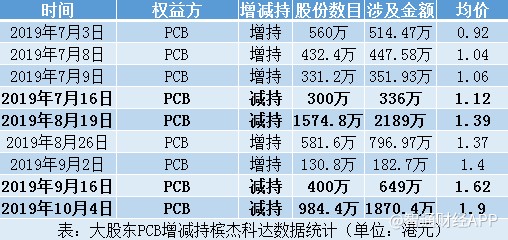

以下是智通财经APP整理的自2019年7月3日以来,公司第一大股东PCB对槟杰科达的增减持。先增持拉升股价后减持,再增持拉升股价后再减持。其中,增持次数5次,总增持股份为2036万股,总增持资金为2293.92万港元;减持次数为4次,总减持股份数目为3259.2万股,总减持金额为5044.4万港元。

能看到,PCB的减持股份数目多于增持数目,这说明,PCB在增减持中进行了少部分原有老股的套现。这一套操作下来,不仅公司的市值增加了23亿,还通过老股套现大赚一笔,不得不赞叹一声“会玩”。

若以槟杰科达2020年能实现25%的净利润增速来看,该公司当前市值对应的PE估值为23.3倍,而ASM PACIFIC作为市场龙头,近十年来的PE历史平均中位值为21.22倍。由此可见,槟杰科达目前已完成了估值修复,后续股价的上涨将更加依赖于业绩的增长。

而工厂自动化解决方案已成为公司新的业绩增长点,细分领域的汽车、医疗正持续渗透,预计公司在中短期内仍能保持相对稳定的扩张,但估值的修复降低了值博率。且此轮股价的修复主要由大股东的增持催动,股价爆发之后,PCB是否会来个大减持呢?

更多港股重磅资讯,下载智通财经app

更多港股及海外理财资讯,请点击www.zhitongcaijing.com(搜索“智通财经”);欲加入智通港股投资群,请加智通客服微信(ztcjkf)